Что считается кредиторской задолженностью. Виды кредиторской задолженности. Почему так важна кредиторская задолженность

Кредиторскую задолженность следует рассматривать, как общую сумму долга того или иного субъекта (предприятия или физического лица) перед другими лицами, организациями. Существуют различные виды кредиторской задолженности и здесь представим детальный их обзор, уделим внимание понятию дебиторской задолженности, ее разновидностям.

Особенности задолженностей

Итак, рассматривая кредиторскую задолженность, как обязательство предприятия перед другими субъектами (поставщиками, работниками, банковскими организациями и пр.), отметим особенность и дебиторской задолженности. Она является, так сказать, обратной стороной и представляет собой сумму долгов, которые по праву причитаются предприятию от юридических, физических лиц, с которыми оно взаимодействует в рамках хозяйственных отношений.

В бухгалтерском учете принято понимать дебиторскую задолженность, как имущественные права или один из объектов гражданских прав, о чем свидетельствует ст. 128 ГК РФ . Т.е. сама дебиторская задолженность считается частью имущества организации, предприятия. Существование субъекта хозяйственной деятельности невозможно без дебиторов.

Разновидности и классификация дебиторской задолженности

Классификация дебиторской задолженности (ДЗ) предприятия представлена в таблице ниже:

| ДЗ по характеру задолженности | ДЗ по срокам образования | ДЗ по степени возможности ее погашения |

| Задолженность покупателей за товары, услуги, отгруженную продукцию | Долгосрочная – от 12 месяцев | Срочная |

| Переплата по платежам в бюджет, внебюджетные фонды | Краткосрочная — не более 12 месяцев | Отсроченная |

| Задолженность подотчетных лиц, дочерних и зависимых обществ | Просроченная | |

| Задолженность поставщиков – авансовые платежи | Невостребованная | |

| Внутренняя задолженность работников организации | Безнадежная | |

| Векселя | Сомнительная | |

| Прочие виды | Истек срок исковой давности |

Понятие и виды кредиторской задолженности

Виды дебиторской и кредиторской задолженности нужно рассматривать отдельно, поэтому далее представим классификацию кредиторской задолженности:

Наиболее распространенным видом кредиторской задолженности является задолженность предприятия перед его поставщиками и подрядчиками за поставленную продукцию, оказанные услуги, неоплаченные в срок работы.

Кредиторская задолженность может быть прекращена, если обязательства перед субъектами исполнены, а может быть списана, как невостребованная.

Особенности кредиторской задолженности

Для того, чтобы предприятие работало максимально эффективно, необходимо следить, чтоб размеры кредиторской задолженности не достигли критических параметров. В ином случае произойдет снижение платежеспособности и финансовой устойчивости хозяйственного объединения.

Просроченная кредиторская задолженность может стать причиной необходимости предприятия оплачивать штрафы, участвовать в судебных разбирательствах или вообще признать себя банкротом.

Уклоняться от погашения кредиторской задолженности не рекомендуется. В сумме уклонения более 1,5 млн. рублей грозит уголовное наказание, закрепленное ст. 177 УК РФ . Возможен вариант привлечения нарушителя:

- К обязательным работам на срок до 480 часов.

- К работам принудительного характера сроком до 2-х лет.

- Арест – до 6 месяцев.

- Тюремное заключение — до 2-х лет.

Существует несколько показателей, определяющих кредиторскую задолженность: абсолютный показатель (отражается в приложении к балансу), коэффициент оборачиваемости, период оплаты кредиторской задолженности.

Бухгалтерский учет кредиторской задолженности

Отражение кредиторской задолженности в бухгалтерском учете выглядит следующим образом:

Прочие долговые обязательства различного происхождения

Долговые обязательства предприятия имеют место в различных направлениях его деятельности. Известные на сегодня виды задолженностей (кредиторская, дебиторская) являются источниками поступления или утечки денежных средств со счетов субъекта. Они могут быть также отражены в пассиве бухгалтерского баланса.

Следует подчеркнуть, что каждый вид задолженности нужно анализировать в соответствие с отдельным кредитором – индивидуально. Там где рассматриваются показатели обобщенного характера, отражается общая сумма долга предприятия перед иными субъектами, с которыми оно взаимодействует. Такое деление проводится лишь в случае распределения задолженностей на группы.

В современном экономическом мире организации должны правильно оценивать свои финансовые возможности и уметь подсчитывать не только прибыль, но и долги. Вот почему кредиторская задолженность является актуальной темой и позволяет реально оценить возможности предприятия. Умея правильно ей руководить, списывать долги, а также эффективно анализировать и делать выводы, можно добиться неплохих результатов в бизнесе.

Кредиторская задолженность – что это

Итак, давайте разберемся с терминами. Кредиторская задолженность – это задолженность любого субъекта, будь он физлицом или целой компанией, перед кредиторами . Здесь важного оговориться, что свою задолженность субъект в обязательном порядке должен погасить, иначе особенно злостные просрочки будут наказаны судом.

К слову, появляется такая задолженность тогда, когда дата поступления товаров или услуг не совпадает с тем числом, когда товары следует оплатить. Говоря об ответственности, которая неминуемо настигнет субъекта при неуплате долгов, то она регламентируется ст. 177.

Но что такое кредиторская задолженность простыми словами? Говоря совсем уж просто, это денежные средства, которые компания задолжала у кредиторов, однако не смогла оплатить в строго определенное время.

Виды кредиторской задолженности

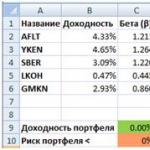

Говоря о составе кредиторской задолженности, нужно понимать, что она определяется абсолютными суммами каждого вида задолженности. Ну а если говорить о структуре задолженности, то здесь главными будут удельные весы отдельных видов задолженности.

Итак, поговорим о том, что именно характеризует кредиторский долг и на какие классификации его можно разделить. Это:

- Изначальный долг, имеющийся у компании перед организациями, поставляющими услуги , а также организациями, поставляющими товар. Задолженность может образовываться за поступившие, но не возвращенные в денежном эквивалете материальные ценности.

- Долг, который начислен предприятию перед персоналом организации . То есть у компании имеются долги непосредственно перед работниками компании.

- Задолженность, образовавшаяся у субъекта перед внебюджетными государственными фондами . То есть он возникает по взносам на обязательное страхование, по страховым платежам и так далее.

- Субъект должен бюджету . То есть им не были внесены вовремя необходимые суммы по платежам в бюджет.

- Задолженность, имеющаяся по авансам . То есть долг имеется по авансам, которые были получены предприятием под предстоящую поставку определенных услуг или товаров.

- Долг, имеющийся перед другими кредиторами . Сюда подходит множество пунктов начиная с долгов по начисленным штрафам и заканчивая задолженностью перед подотчетными лицами.

Кстати, данный термин можно классифицировать и иным путем. В частности, кредиторская задолженность может быть срочной либо, наоборот, несрочной . Здесь стоит объяснить подробнее, от чего данная классификация зависит. Если речь идет, к примеру, об авансах, которые ранее были получены от покупателей, то их можно назвать несрочными, так как они не ведут к штрафам, начисляемым ежедневно за просрочки. В итоге погашение такой кредиторской задолженности может и немного подождать до более «счастливых времен». Если же речь идет, наоборот, о кредиторе как о бюджете, банках, различных фондах, то такие доги можно назвать срочными, и такие долги нужно погашать в первую очередь.

В каких случаях предприятие может влезть в «долговую яму»? Здесь возможны два варианта:

- в том случае, если предприятие не выполняет свои обязательства вовремя, постоянно просрочивая платежи.

- если долг появляется благодаря существующей системе расчетов, то есть тот срок, который выделен для оплаты, не совпадает с тем сроком, когда оплата была начислена.

Для того чтобы более углубленно проанализировать кредиторские долги, имеет смысл рассмотреть тот остаток, который образовался у вас на конец месяца. Разберитесь, какие именно платежи не были погашены вовремя и почему так произошло. Это поможет вам проанализировать ситуацию и в следующем месяце «свести концы с концами».

Управление задолженностью

Чтобы эффективнее управлять образовавшимися у предприятия кредиторскими долгами, следует определить их лучшую структуру в данной конкретной ситуации и для конкретной организации . Как это сделать:

- Для начала составляем бюджет задолженности, анализируем и внедряем коэффициенты и принимаем их за плановые.

- Анализируем то, что у нас получилось, и сопоставляем с планом, а затем определяем, от куда же возникли отклонения от нормы. По результатам анализа делаем выводы и, возможно, обговариваем с кредиторами новые сроки, в которые бы вы успели оплатить свои долги.

- Далее, на основе проанализированных действий, нужно разработать план, который поможет справиться с долгами. Опять же это поможет вам справиться с «долговой ямой» и в короткие сроки погасить все долги перед кредиторами, которые вы скопили за текущий период.

Не стоит забывать и о стратегическом подходе. Так, для того чтобы отношениями с уже имеющимися кредиторами соответствовали безопасности предприятия, а так же ее конкурентоспособности и прибыльности, следует выработать стратегическую линию, благодаря которой в компанию будет привлечен и эффективно использован новый капитал.

Как следует учитывать задолженность

К сожалению, у любой компании при выполнении хозяйственной деятельности, как правило, появляется хоть небольшая, но «осечка» перед кредиторами. Конечно, если имеются определенные средства, и удается быстро расплатиться с контрагентами, то никаких проблем не возникнет. Тема будет закрыта как только будет погашен долг. Однако, как же списать кредиторскую задолженность предприятия, если в данный момент у вас не хватает средств для ее погашения?

Для начала можно определить такую задолженность, как долг одной фирмы перед другой фирмой за приобретение различных товаров или услуг. Такой вид долга должен быть учтен либо до даты его списания с учета, либо до того, как долг будет погашен.

Погашение долга

Только тогда, когда организация расплатится со всеми имеющимися у нее долгами, произойдет столь долгожданное списание долга. Как это выглядит на деле? Вы можете либо оплатить свой долг, перечислив средства на счет кредитора, либо ваш долг будет зачтен в счет того долга, который имеется у кредитора перед вами. К слову, средства могут быть перечислены либо самому поставщику, либо другому лицу с согласия поставщика. Но здесь важно, чтобы получатель был правомочен поставщиком на принятие перечисляемых денег, о чем вам могут сообщить лично либо отправить информацию с помощью письма. Когда ваши средства перейдут на счет «посредника», обязательство можно будет считать исполненным.

Однако если на данный момент у вас нет возможности оплатить долг, в некоторых случаях вы имеете право на его списание. Но на то должны быть определенные причины, указанные в законе:

- Если закончилась исковая давность, которая составляет три года с того момента, когда она возникла. В большинстве случаев это делается через суд.

- По другим причинам, которые установлены в законе.

Списание долга

Давайте более подробно разберем такое понятие, как списание долга . Что под этим понимают? А понимают под этим операцию, благодаря которой признается доход, а задолженность исключается из непогашенной . Так как речь в данном случае идет именно о признании дохода, то операция будет признана в налоговом и бухгалтерском учете лишь при соблюдении следующих правил:

- выполнено документальное подтверждение, говорящее о признании дохода;

- правильно вычислена та сумма, которая подразумевается под доходом;

- верно вычислена та дата, когда был признан доход.

К сожалению, для того чтобы долг действительно был списан, одного лишь волевого желания зачастую бывает мало. Для этого следует руководствоваться определенными критериями, чтобы признать доход. Если говорить о налоговом учете, то здесь следует учитывать нормы НКУ. Если говорить о бухгалтерии, то руководствуются нормами П(С)БУ 15. Для того чтобы долг был списан, нужно, чтобы задолженность имела статус безнадежной.

Итак, какую же задолженность можно назвать безнадежной? Здесь следует учитывать нормы НКУ. Это:

- Прежде всего в расчет берется исковая давность. Если уже успело пройти три года после взятия кредита , то долг можно считать безнадежным.

- Также задолженность можно назвать безнадежной, если речь идет о заложенном имуществе.

- Иногда долг считается безнадежным, если его нельзя взыскать из-за ситуаций, выходящих за рамки обычных – к примеру, это могут быть форс-мажорные ситуации , характеризующиеся стихийным бедствием (цунами, землетрясение и т.д.).

То есть если речь не идет о форс-мажорных обстоятельствах либо о заложенном имуществе, то по-другому задолженность можно назвать безнадежной лишь в том случае, если у нее прошел срок исковой давности.

Заемный капитал

- Если вы нуждаетесь в заемных средствах, то такой капитал будет отличным (причем совершенно бесплатным) источником заемных денег. Благодаря ему вы сможете не только повысить заемную часть средств, но и улучшить общее финансовое состояние компании.

- Размер заемного капитала напрямую действует на длительность финансового цикла и влияет на то количество денег, которое нужно для финансирования оборотных активов. Чем больше размер кредиторского долга, тем меньше организации нужно привлекать средств со стороны для того, чтобы финансировать деятельность.

- Состояние задолженности во многом зависит от того, в каком финансовом состоянии находится компания. Здесь учитываются товарооборот и количество продаваемого и покупаемого товара. Если данные факторы увеличиваются, возрастают и затраты компании, начисляемые по кредиторской задолженности, что неминуемо приводит к повышению всей задолженности, и наоборот. Вывод: увеличивается товарооборот - увеличивается и долг.

- Насколько высока ваша задолженность будет зависеть от того, как часто вы возвращаете кредиторам заемные средства. Эта периодичность выплат и регулируется условиями договоров с партнерами, нормативными актами от государства и лишь в малой части – внутренними нормативами организации.

Постоянное увеличение долга без периодического погашения ведет к возрастающей кредиторской задолженности, что нежелательно для организации. Кроме того, это портит ее общее финансовое состояние и рыночную стоимость.

Если же говорить о величине долга, то на него влияют следующие пункты:

- Общее количество покупок и доля, отведенная на покупку на условиях, предполагающих последующую оплату, а также условия, которые были оговорены в договоре с контрагентами.

- Договорные обязательства, на которых компания рассчитывается с теми, кто оказывает им услуги или поставляет товары. Учитывается и то, насколько рынок на сегодняшний день насыщен поставляемой продукцией.

- Так же на задолженность будет влиять и та политика, которая используется для того, чтобы погашать задолженность, а также насколько качественно анализируется долг и что в итоге делается с полученными результатами . Кроме того, учитывается и та система расчетов, которая используется организацией. Следует проанализировать долги и сделать правильные выводы.

Когда компания перестает расплачиваться наличными и начинает использовать безналичный расчет, качество долга и общая оборачиваемость ползут вверх, в то время как сумма долга ползет вниз. В итоге компания становится более финансово окрепшей, платежеспособной и устойчивой к финансовым «скачкам». Что же до задолженности, то она может прекратиться исполнением обязательств либо банально списана за счет финансовой невостребованности.

Кредитная задолженность – это вид обязательств субъекта, выраженный в денежной сумме, которую необходимо уплатить в пользу других лиц на основе ранее составленного договора. Она возникает в случае несовершения оплаты за предоставленные услуги или работы в оговоренный срок.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

В кредитных отношениях выступают два субъекта: кредитор и должник.

Обычно кредитная задолженность организаций наступает за:

- неуплату услуг и товаров поставщикам и подрядчикам;

- просрочку выплаты заработной платы и страховых выплат для сотрудников;

- отсутствия налоговых выплат в бюджет;

- невыполнение обязательств перед кредиторами.

За злостные уклонение от уплаты кредитной задолженности предусмотрена криминальная ответственность по ст. 177 УК РФ. Предусматривается наложение штрафа в размере до 200 тыс. рублей или лишение свободы до двух лет.

Если субъектом долга выступает юридическое лицо, то к ответственности притягивается руководитель организации. В зависимости от степени вины и размера задолженности, ответственность может наступить в виде ареста или принудительных работ.

Анализ

Кредитная задолженность рассчитывается от общей стоимости в денежном выражении обязательств, которые должен исполнить должник. Непосредственное погашение кредиторской задолженности должно проходить в срок, не превышающий 12 месяцев с момента ее возникновения.

В состав долга могут входить обязательства по оплате:

- поставок товаров и услуг;

- заработной платы сотрудников;

- выкупа выданных векселей;

- социального страхования;

- налоговых отчислений.

Широкое понятие кредитной задолженности подразумевает множество субъектов этих отношений и большое количество источников возникновения финансовых обязательств. В результате, для непосредственного управления и контроля требуется глубокое изучение вопроса, чтобы правильно растравлять приоритеты погашения.

Причины анализа

О финансовой успешности ведения хозяйственной деятельности предприятия можно судить не только о получении дохода от проведенных сделок, но и о своевременности погашения краткосрочных пассивов. Ликвидность предприятия напрямую зависит от его возможности своевременного обеспечения выполнения условий сделок, оплаты налогов, зарплаты и страховых отчислений в государственные фонды.

Чтобы сделать анализ задолженности субъекта хозяйственных отношений, проводится исследование бухгалтерского баланса и формы №5. В результате изучения четко просматривается динамика соотношения кредитной задолженности к непосредственным масштабам деятельности предприятия. Вследствие этого делается точное прогнозирование возможности погашения обязательств.

Деловая активность во многом зависит от .

В финансовой работе предприятия долги присутствуют постоянно, но срок их погашения раскидан во времени, поэтому нет необходимость накопления большого количества средств для одновременного возврата

Применение результатов анализа

Проведя анализ, можно определить необходимость дополнительного привлечения средств для своевременного погашения уже имеющихся обязательств, чтобы избежать появления штрафных санкций и пени. Базовые показатели кредитной задолженности рассчитываются даже на основе косвенной информации о предприятии, доступной в публичной информации.

Будущий кредитор, обладая необходимыми знаниями и умениями, а также информацией доступной в открытой печати, сможет предварительно определить благополучность будущей сделки. Полученная статистика не является достоверно точной, и множество факторов будут не учтены, но бедствующее положение предприятия заметить будет несложно.

Поскольку любое производство завязано на отношениях с поставщиками, то предприятию очень важно поддерживать с ними постоянные отношения. Перерыв поступления сырья или другого важного элемента для производства приведет к тому, что работа будет остановлена. Поэтому графа расходов «Кредиторская задолженность поставщикам и подрядчикам» считается одной из приоритетных наряду с выкупом векселей.

Законы экономики позволили четко просмотреть формулу успешной хозяйственной деятельности, при которой общие расходы должны находиться в пропорциональном соотношении с кредитной задолженностью. Иными словами – нельзя тратить на расширение деятельности и закупку нового оборудования и активов слишком много, иначе полученного дохода не хватит на возврат имеющихся долгов.

Важным фактором при анализе общей кредитной задолженности является выявление просроченных обязательств. Большое их количество приведет к тому, что за ними последует нарушения срока для выполнения и других требований кредиторов. В результате некомпетентная хозяйственная стратегия станет причиной банкротства, после чего последует взыскание на активы предприятия.

Методы погашения кредиторской задолженности

Непосредственный период погашения кредиторской задолженности прописывается в договоре и, как правило, рассчитывается до 12 месяцев . Законом разрешается установление более кратковременного периода, о котором стороны договариваются заранее перед вступлением в отношения. Погашение задолженности наступает с момента полного выполнения сторонами своих обязательств или списании долга.

Способы списания долга

Под понятие другой стороны подпадают не только поставщики и подрядчики, но и работники, финансовые организации предоставившие заем и др. Законом предусмотрены случаи списания долга при отсутствии его возврата и не поступлении требования об этом. Предусмотрено срок исковой давности 3 года с момента начала просрочки.

Это означает, что сторона может обратиться в суд с исковым заявлением о принудительном взыскании долга только на протяжении 3 лет , после чего она теряет эту возможность.

Кроме списания долга после истечения срока исковой давности, Гражданский кодекс РФ предусматривает и другие обстоятельства для прекращения кредитной задолженности:

- освобождения должника от обязательств кредитором;

- при возникновении обстоятельств, препятствующих выполнению условий составленного договора на которые ни одна из сторон не имеет влияния;

- при вступлении в силу правового акта, который признает незаконными действия направленные на выполнения условий составленного договора;

- смерть или ликвидация кредитора.

Законом четко установлено, что списание просроченной кредитной задолженности является не правом, а обязанностью. Поэтому независимо от желания кредитора, требование погашения после окончания данного периода является противоправным. Но нужно отметить что, в законодательстве предусмотрено ряд обстоятельств, которые могут позволить продлить срок исковой давности.

Имея обоснованные причины, которые помешали кредитору обратиться в суд первые 3 года с момента начала задолженности, он может продлить срок и добиться судебного решения принудительного взыскания.

При потере права требования возврата долга, который вследствие этого был бы засчитан в качестве прибыли, кредитор вправе обратиться в налоговые органы с целью снижения сборов. В бухгалтерской отчетности была предусмотрена строка о получении дохода от экономической деятельности с должником, которая фактически не состоялась. Кроме этого, появляется не только факт упущения прибыли, но и убытка, ведь услуги или товар все же были предоставлены.

Непосредственное списание долга проводится на основе проведения инвентаризации. По ее результатам составляется соответствующий акт. Руководитель организации выносит приказ о списании. Сумма средств, которые должны были быть переведены кредитору, записываются в доход должника. Это обосновано тем, что финансы остаются в бюджете и в дальнейшем могут быть пущены в общий денежный поток.

Просроченная

Для проведения подсчета и анализа просроченной кредитной задолженности проводится ее инвентаризация. Комплекс этих мероприятий повторяются ежеквартально. Муниципальные предприятия до 15 числа следующего месяца после окончания квартального периода подают отчет главному распорядителю территориального бюджета. Кроме этого, подается информация о полученном доходе до 20 числа того же месяца.

Объем долга включает:

- общую кредитную задолженность перед всеми кредиторами;

- сумму насчитанных штрафов за несвоевременное выполнение договора;

- пеню за каждый день просрочки, или другой период установленный договором.

Главный распределитель территориального бюджета изучает отчет и вправе потребовать дополнительную документацию для подтверждения поданной информации.

Отчет должен иметь обязательный пакет документов, который состоять из:

- объяснительное письмо руководителя, в котором он должен назвать обоснованные причины подвергнувшие предприятие нарушить законные требования оппонента;

- копии договоров, по которым должник не выполнил обязательства;

- копия квартальной сверки задолженности, сделанной должником и кредитором.

Предоставленный отчет изучается до 25 числа, в результате чего он принимается или возвращается на доработку с письменным обоснованием причин. Чаще всего это несоответствие заявленной сумме в отчете с общей суммой долга в предоставленных документах.

Предприятию дается срок на проведение перерасчета или добавление упущенных копий договоров, которые были включены в отчет, но не присутствовали в пакете документов по ряду причин.

Результат проверки может признать задолженность санкционированной или несанкционированной, а также такой, которая требует уточнения. Распорядитель подготавливает рекомендательное письмо о способах устранения нарушения кредитной задолженности.

Санкционированная задолженность

Если после изучения отчета и предоставленной документации появление долга признано оправданным, то распорядитель бюджетом выделяет ассигнации для их погашения, которые заранее были предусмотрены для этого субъекта.

В результате, если бюджетный лимит региона может полностью покрыть требования кредитора, то долг закрывается в полной мере. Если средств недостаточно, то с кредитором ведутся переговоры о частичном погашении с применением реструктуризации.

Задолженность, требующая уточнения

В ходе проверки может появиться дополнительные вопросы по отдельным расходам и полученной прибыли. В отличие от санкционированной задолженности, ее погашение имеет общепринятую исковую давность. Если распорядитель бюджетом не признал факт долга путем начала его погашения бюджетными отчислениями, а кредитор не обратился в суд, то он списывается.

Несанкционированная задолженность

При несанкционированной кредитной задолженности ее погашение также происходит за счет бюджетных средств, но только тех которые получены в результате дохода. Если доход недостаточен, то распорядитель может внести предложения о перераспределении средств между порученными ему субъектами.

В результате если бюджетом были предусмотрены расходы на отдельное предприятие, которое в них не нуждается, то средства могут применяться для поддержания убыточной организации.

Реструктуризация

При невозможности своевременного погашения задолженности кредитор может предоставить реструктуризацию. Это понятие означает разделение долга на частичные платежи, которые должны погашаться в оговоренный срок, нарушение которого приведет к негативным последствиям.

Кроме этого, реструктуризация может иметь ряд уступок для должника:

- списание части долга;

- снижение процентной ставки;

- отказ от начисления штрафов;

- рефинансирование;

- замена долга на услуги или товары.

Реструктуризация не только позволяет разбить долг на платежи, но и сделать взаимозачет, когда у сторон имеются взаимные денежные требования друг к другу по разным договорам.

Гражданский кодекс РФ (ст.140) предусматривает условия для проведения такой сделки:

- стороны должны иметь как минимум два общих договора, в одном из которых должник и кредитор имеют противоположное положение;

- взаимозачет возможен, только если оплатой за каждый договор выступает денежная сумма;

- срок выполнения условий договора уже наступил.

Если суммы обязательств разнятся, то для стороны с меньшим долгом засчитывается полное погашение, а для другой — частичная уплата. После внесения на счет кредитора недостающей суммы задолженность считается полностью погашенной.

Зачет подтверждается двусторонним соглашением или заявлением одной из сторон. Ст. 411 ГК РФ предусматривает некоторые ограничения в этом плане, которые, как правило, под действие субъектов хозяйственной деятельности не подпадают

Новация

Стороны могут принять решение о замене своих договорных обязательств на услуги. Имея другой объект или способ исполнения, должник после выполнения измененного обязательства считается таким, что погасил кредитную задолженность в полной мере.

Договор о новации составляется в письменном виде, он должен состоять из информации:

- какая часть предыдущего договора прекращается;

- новое обязательство для должника взамен предыдущему;

- предмет новации.

Отступной

В процессе финансовой деятельности организации, предприятия или другие экономические объединения могут играть роль, как заказчика, так и поставщика. Здесь немаловажным «атрибутом» выступает кредиторская задолженность, которая образовывается при проведении каких-либо расчетов. В данном обзоре разберем основные виды кредиторской задолженности, затронем некоторые аспекты дебиторской задолженности, особенности этих понятий.

Суть и особенность задолженностей

Для понимания разновидностей и особенностей задолженностей следует дать четкое определение каждой из них:

| Задолженность | Определение, особенности |

| Кредиторская | Представляет собой задолженность предприятия или фирмы перед различными группами работников, организациями (подрядчиками, поставщиками, банками и пр.). Долг может быть выставлен, например, за предоставленный займ, оказанные услуги, пользование товарами и т.д. Сюда же попадает задолженность предприятия перед его штатными сотрудниками. Погашение данной задолженности должно осуществляться в строго установленные сроки согласно своим обязательствам. |

| Дебиторская | Это задолженность других объединений, работников, покупателей и т.д. перед предприятием за оказание, например, каких-то услуг, за выполненные работы. Получается, лица, которые имеют долг перед предприятием, считаются дебиторами. |

Классификация дебиторской задолженности

Дебиторская задолженность имеет достаточно разветвленную классификацию. Выделим следующие разновидности в каждой из категорий:

Рассматривая виды дебиторской и кредиторской задолженности, остановимся отдельно на последнем понятии. С определением кредиторской задолженности выше мы разобрались, следует выделить и ее разновидности:

- Неоправданные обязательства. Это задолженность, например, перед поставщиками, долг, возникший в результате невыплаты в срок расчетной документации.

- Прочая задолженность. Это претензии, обязательства по невостребованным депонентским суммам.

В бухгалтерском учете принято также разделять кредиторскую задолженность на:

- Обязательства перед подрядчиками, поставщиками.

- Перед сотрудниками предприятия.

- По налогам и сборам.

- Перед фондами, бюджетными и внебюджетными учреждениями.

Относительно факта оплаты кредиторская задолженность также имеет отдельную классификацию, а именно:

- Просроченная.

- Непросроченная.

А в зависимости от сроков образования делится на обязательства сроком:

- До 90 дней – текущие обязательства. Как правило, это отсрочки платежей, чаще всего имеющие технический характер.

- До 1 года – краткосрочный долг. Если задержка является частью финансово-хозяйственных работ, то считается нормой. В ином случае может привести к принудительному взысканию долга со стороны кредиторов.

- До 3-х лет – длительное время. Крайне нежелательное состояние для фирмы, ее бизнеса. Для кредиторов задолженность свидетельствует о возможном банкротстве предприятия.

- От 3-х лет – обязательства, подлежащие списанию. Задолженность нередко возникает по причине ошибок в бухгалтерском учете предприятия или его кредиторов. Возможен также вариант отсутствия подтверждающей документации о наличии долговых обязательств.

Особенности кредиторской задолженности

Кредиторская задолженность образуется, как правило, в той ситуации, когда день, например, поступления продукции не совпадает с датой ее оплаты по факту. Наличие такого положения нельзя назвать благоприятным для экономического объединения – компании.

Кредиторская задолженность существенно понижает показатели платежеспособности организации, ее финансового состояния, ликвидности. За злостное уклонение от возврата кредиторской задолженности на территории РФ предусмотрена ответственность, представленная ст. 177 УК РФ .

Бухгалтерский учет кредиторской задолженности

Кредиторская задолженность естественным образом отражается в бухгалтерском учете (балансе) во всех ее разновидностях. По факту, это долги предприятия и, если балансодержатель не намеревается их погашать, у дебиторов появляются все основания к их взысканию принудительно (через суд или во внесудебном порядке).

Для учета кредиторской задолженности используются следующие счета в бухучете:

Прочие долговые обязательства различного происхождения

Выдавая определение кредиторской задолженности, нужно также учитывать и те долговые обязательства, имеющие разный род своего происхождения. В пассиве бухгалтерского баланса иногда содержаться денежные средства, точнее их источники, которые находятся в распоряжении предприятия.

Для каждого кредитора отведена индивидуальная статья, а в показателях обобщенного характера (прочие) отражается общая сумма задолженности перед иными кредиторами. Однако дается она только в тех случаях, когда кредиторская задолженность делится на соответствующие группы.